Blog chia sẻ kiến thức tài chính

Thẻ đa năng MB Hi Visa Collection là một loại thẻ thế hệ mới do ngân hàng TMCP Quân Đội MB Bank phát hành cho khách hàng được tích hợp 2 in 1 thẻ tín dụng và thẻ ATM trên cùng 1 chip

Bạn đang tự đặt câu hỏi về tình hình tài chính cá nhân và muốn hiểu rõ hơn về ảnh hưởng của nợ xấu? Hãy đồng hành cùng Mbhicollection.vn để khám phá CIC - một công cụ quan trọng trong việc lưu giữ thông tin khách hàng. Bài viết này sẽ hướng dẫn bạn cách kiểm tra CIC MBBank, làm thế nào CIC hoạt động, và tại sao nó quan trọng trong quá trình quản lý tài chính cá nhân.

CIC là gì?

CIC, hay Credit Information Center, được viết tắt từ từ "Trung tâm thông tin tín dụng" quốc gia Việt Nam, là một tổ chức sự nghiệp công lập trực thuộc Ngân hàng Nhà nước Việt Nam, theo quy định của Thông tư 03/2013/TT-NHNN. Nhiệm vụ chính của CIC là thực hiện các chức năng liên quan đến tín dụng quốc gia, giữ vai trò quan trọng trong việc đảm bảo an toàn và hạn chế rủi ro tín dụng tại Việt Nam.

Theo báo cáo mới nhất từ CIC, tổ chức này hiện đang giữ thông tin của hơn 47 triệu khách hàng vay vốn trong nước. Qua Điều 2 của Quyết định 3289/QĐ-NHNN ngày 31/12/2008, CIC đảm nhận một số chức năng quan trọng như đăng ký thông tin tín dụng quốc gia, thu nhận, xử lý, lưu trữ và phân tích thông tin tín dụng, đưa ra cảnh báo và biện pháp phòng ngừa rủi ro tín dụng.

Hơn nữa, CIC có trách nhiệm lập các tiêu chí chấm điểm tín dụng và xếp hạng tín dụng cho cá nhân, tổ chức hoạt động trên phạm vi lãnh thổ Việt Nam. Những thông tin này được cung cấp cho Ngân hàng Nhà nước, các ngân hàng, và tổ chức tín dụng để hỗ trợ quyết định về tín dụng theo quy định của pháp luật. Hơn nữa, CIC còn cung cấp sản phẩm về thông tin và xếp hạng tín dụng để đáp ứng nhu cầu của thị trường tài chính và doanh nghiệp.

CIC lưu giữ những thông tin gì của khách hàng?

CIC đóng vai trò quan trọng như một kho lưu trữ khổng lồ, chứa đựng và duy trì một loạt các thông tin quan trọng về tín dụng của cá nhân và tổ chức. Để xây dựng báo cáo xếp hạng tín dụng chính xác và đầy đủ, CIC thu thập và lưu giữ các thông tin sau đây:

- Số tiền Nợ và Tổ chức Tín dụng: Ghi chú về số tiền mà khách hàng đang vay nợ tại các tổ chức tín dụng và ngân hàng cụ thể.

- Mục Đích của Khoản Vay: Xác định mục đích cụ thể mà khoản vay được sử dụng để đảm bảo rõ ràng về mục tiêu tài chính của khách hàng.

- Ngân Hàng và Tổ Chức Tín Dụng: Liệt kê tên các ngân hàng và tổ chức tín dụng mà khách hàng đã vay vốn hoặc hợp tác tài chính với.

- Thời Gian Vay Vốn: Ghi chép thời gian mà khách hàng đã vay vốn và kỳ hạn khoản vay.

- Lịch Sử Thanh Toán và Trả Nợ: Bao gồm thông tin về việc khách hàng có thanh toán đúng hạn hay trả chậm, và nếu trả chậm thì số ngày chậm trả là bao nhiêu.

- Nợ Thuộc Nhóm Nào: Xác định liệu cá nhân hay tổ chức có thuộc nhóm nào trong hệ thống nợ.

- Tài Sản Thế Chấp: Ghi chú về bất kỳ tài sản nào mà người vay đã thế chấp để hỗ trợ cho khoản vay.

Check CIC trở thành một công cụ quan trọng cho cả ngân hàng và cá nhân. Đối với ngân hàng và tổ chức tín dụng, nó là cơ sở để đưa ra quyết định về việc xét duyệt hoặc từ chối các khoản vay và thẻ tín dụng. Đối với khách hàng cá nhân, nó là công cụ kiểm tra để tự đánh giá lịch sử tín dụng và xác định khả năng vay hoặc làm thẻ tín dụng.

Cách thức hoạt động của CIC

CIC, hay Credit Information Center, là nơi quy tụ và tổng hợp thông tin quan trọng về lịch sử tín dụng của cá nhân và doanh nghiệp. Quy trình hoạt động của CIC bắt đầu khi các ngân hàng và tổ chức tín dụng cung cấp thông tin chi tiết về các khoản vay, tên người vay, tổ chức vay, và quá trình thanh toán của mỗi khoản vay. Các dữ liệu này sau đó được tổ chức và lưu trữ trong cơ sở dữ liệu thống nhất của CIC.

Đối với các tổ chức tín dụng, việc tra cứu thông tin trên CIC trước khi cấp tín dụng là bước quan trọng. Thông qua hệ thống phân loại của mình, CIC giúp đánh giá mức độ rủi ro của từng khách hàng dựa trên nhiều tiêu chí khác nhau. Nợ xấu được phân loại thành 5 nhóm, và mỗi nhóm đều mang ý nghĩa quan trọng trong quyết định về việc cấp tín dụng:

- Nhóm 1 (Nợ đủ tiêu chuẩn): Đánh giá là có khả năng thu hồi đầy đủ và đúng hạn cả gốc lẫn lãi.

- Nhóm 2 (Nợ cần chú ý): Ghi chú về các khoản nợ quá hạn từ 10 ngày đến 90 ngày.

- Nhóm 3 (Nợ dưới tiêu chuẩn): Chứa thông tin về các khoản nợ quá hạn từ 91 - 180 ngày.

- Nhóm 4 (Nợ nghi ngờ): Tập trung vào các khoản nợ quá hạn từ 181 ngày đến 360 ngày.

- Nhóm 5 (Nợ có khả năng mất vốn): Chứa thông tin về các khoản nợ quá hạn trên 360 ngày.

Thông qua quy trình này, CIC không chỉ là nguồn thông tin đáng tin cậy mà còn là công cụ hỗ trợ quan trọng cho quá trình quyết định về tín dụng của cả khách hàng và tổ chức tín dụng.

Hướng dẫn cách kiểm tra CIC MBBank

Để đảm bảo kiểm soát tình trạng tài chính cá nhân và tránh rơi vào nợ xấu mà không hay biết, quá trình kiểm tra nợ xấu thường xuyên là hết sức quan trọng. Trong thời đại công nghệ 4.0, có nhiều cách tiện lợi để thực hiện kiểm tra tình trạng nợ xấu một cách nhanh chóng và hiệu quả, nhất là thông qua ứng dụng của Ngân Hàng MBBank. Dưới đây là hướng dẫn chi tiết:

- Bước 1: Đầu tiên, bạn cần tải ứng dụng MBBank về điện thoại từ Appstore hoặc Chplay.

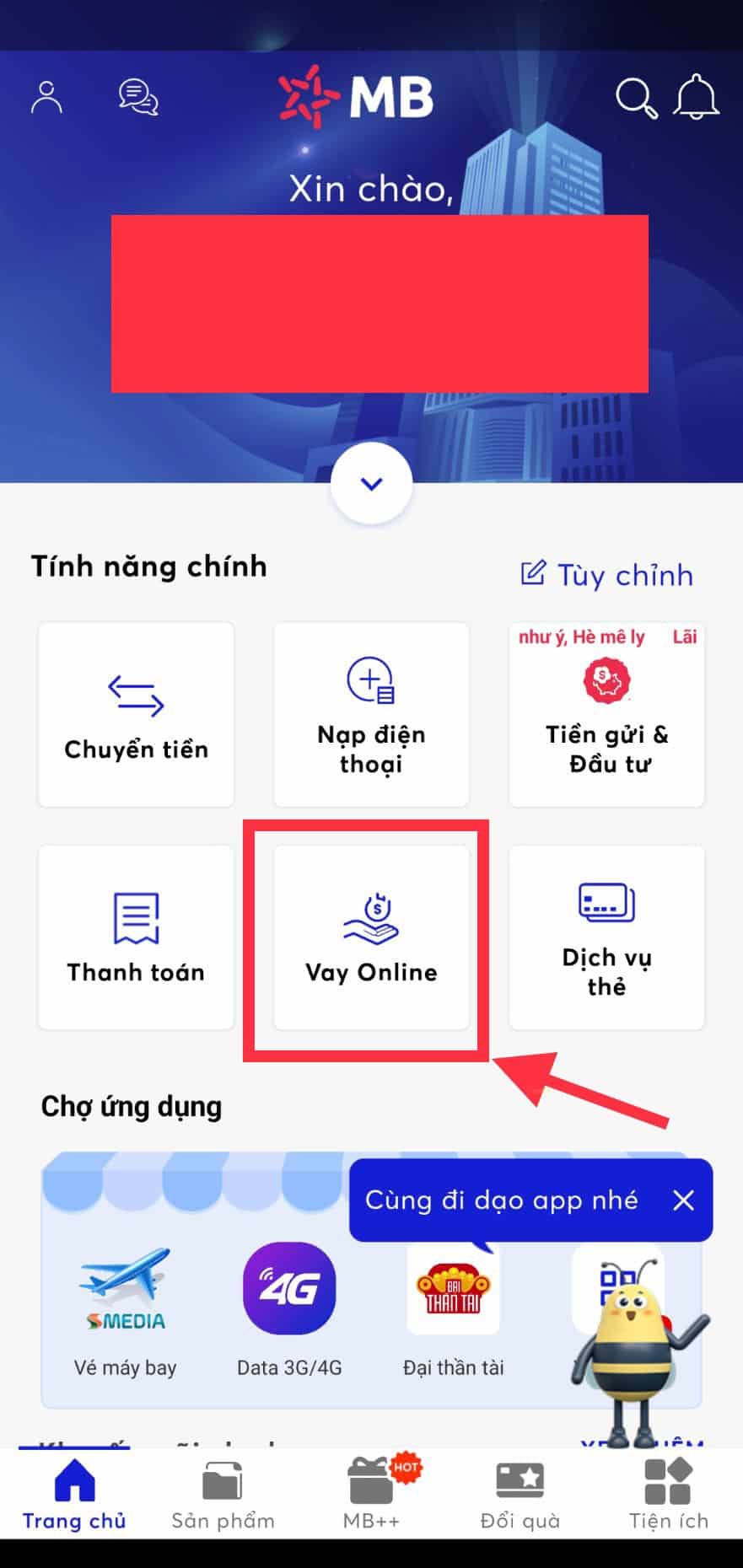

- Bước 2: Sau khi tải ứng dụng, bạn có thể tạo một tài khoản mới nếu chưa có hoặc đăng nhập vào ứng dụng nếu đã có tài khoản. Sau khi đăng nhập, chọn danh mục "Vay trực tuyến" hoặc "Vay online."

- Bước 3: Chọn loại hình vay phù hợp với nhu cầu cá nhân của bạn, ví dụ như "Mua sắm, tiêu dùng."

- Bước 4: Tiếp theo, điền đầy đủ thông tin vào form xác nhận. Sau khi nhập xong, nhấp vào nút "Xác nhận". Hồ sơ của bạn sẽ được thẩm định và CIC sẽ được tra cứu để đảm bảo tính chính xác.

Ngoài ứng dụng MBBank, bạn cũng có thể kiểm tra nợ xấu bằng cách truy cập trực tiếp vào cổng thông tin CIC tại https://cic.gov.vn hoặc sử dụng ứng dụng CIC trên điện thoại.

Bị nợ xấu trên CIC có ảnh hưởng gì không?

Thông tin về nợ xấu được ghi lại trên CIC đóng vai trò quan trọng và có tác động lớn đến các hoạt động tài chính của cá nhân và tổ chức. Đối với mỗi người, mức độ tác động sẽ phụ thuộc vào nhóm nợ cụ thể mà họ thuộc vào trên CIC.

Đối với nợ nhóm 1 và nhóm 2

Nếu CIC xếp loại bạn vào nhóm nợ 1 hoặc 2, đây là một ưu điểm lớn vì bạn vẫn duy trì khả năng vay vốn từ ngân hàng và tổ chức tín dụng. Nhóm nợ 1 thường đại diện cho những khoản vay được thanh toán đúng hạn và đầy đủ, do đó, khả năng vay của bạn sẽ giữ ổn định và được đánh giá cao hơn so với nhóm nợ 2.

Tuy nhiên, đối với nhóm nợ 2, có thể có một số hạn chế đối với khả năng vay vốn của bạn, đặc biệt là đối với các khoản vay tín chấp - những khoản vay không được đảm bảo bằng tài sản cụ thể. Các tổ chức tín dụng thường thận trọng hơn khi cung cấp khoản vay không có sự đảm bảo nên nhóm nợ 2 có thể gặp một số hạn chế trong việc tiếp cận các dịch vụ tài chính.

Tuy nhiên, điều này không có nghĩa là bạn không thể tiến bộ và cải thiện tình hình tín dụng của mình. Bằng cách duy trì các biện pháp quản lý tài chính hiệu quả, thanh toán đúng hạn và tối ưu hóa việc quản lý nợ, bạn có thể tăng cơ hội chuyển từ nhóm nợ 2 lên nhóm nợ 1, mở rộng cơ hội tiếp cận các dịch vụ tài chính và vay vốn.

Đối với nợ nhóm 3, nhóm 4, nhóm 5

Nếu bạn thuộc nhóm nợ xấu từ 3 đến 5 trên thang điểm của CIC, thì khả năng vay vốn từ bất kỳ ngân hàng hay tổ chức tín dụng nào gần như trở nên không khả thi. Các tổ chức tài chính thường xem xét kỹ lưỡng đối với những người thuộc nhóm nợ này do đó rủi ro tài chính cao. Thông tin về các khoản nợ xấu này sẽ được lưu giữ trong vòng 5 năm, và trong thời gian này, khả năng vay vốn của bạn sẽ bị hạn chế đáng kể.

Như đã phân tích trước đó, thông tin về nợ xấu có thể được xóa sau khoảng thời gian 5 năm. Quá trình xóa thông tin về nợ xấu không chỉ là một cơ hội để bạn có cơ sở tín dụng sạch sẽ hơn mà còn giúp khôi phục lại khả năng vay vốn của bạn. Tuy nhiên, quá trình này phụ thuộc vào từng trường hợp cụ thể của khách hàng và đòi hỏi sự tích cực trong việc duy trì các biện pháp quản lý tài chính và thanh toán nợ đúng hạn.

Kết luận

Trong bài viết này, Mbhicollection.vn đã đề cập đến việc kiểm tra thông tin tín dụng thông qua CIC MBBank. Bằng cách sử dụng ứng dụng MBBank, bạn có thể dễ dàng kiểm tra và đánh giá tình hình tín dụng của mình mọi lúc, mọi nơi. Việc này không chỉ mang lại sự thuận tiện mà còn giúp bạn đảm bảo rằng thông tin của mình trên CIC được duy trì một cách chính xác và an toàn. Hãy đảm bảo bạn thực hiện kiểm tra tín dụng định kỳ để giữ cho hồ sơ của mình luôn ổn định và đáp ứng được yêu cầu tài chính của bạn.