Chỉ số ROE trong chứng khoán là gì? Chỉ số ROE như thế nào là tốt?

Blog chia sẻ kiến thức tài chính

Thẻ đa năng MB Hi Visa Collection là một loại thẻ thế hệ mới do ngân hàng TMCP Quân Đội MB Bank phát hành cho khách hàng được tích hợp 2 in 1 thẻ tín dụng và thẻ ATM trên cùng 1 chip

Chỉ số ROE trong chứng khoán là gì

ROE (viết tắt của từ Return On Equity), có nghĩa là lợi nhuận trên vốn chủ sở hữu, hay lợi nhuận trên vốn của một công ty hay một doanh nghiệp.

Có thể hiểu một cách đơn giản như sau: Bạn bỏ tiền của mình ra để đầu tư một mã cổ phiếu, và thu về một khoản lợi nhuận sau 12 tháng. Thì chỉ số ROE chính là tỉ số của số tiền lời mà bạn thu được trong 12 tháng/tổng số tiền vốn mà bạn bỏ ra.

Công thức tính chỉ số ROE

Công thức tổng quát:

| ROE = Lợi nhuận sau thuế (Earnings)/Vốn chủ sở hữu (Equity) * 100% |

Trong đó:

- Lợi nhuận sau thuế: là lợi nhuận ròng dành cho cổ phiếu thường

- Vốn chủ sở hữu: là nguồn vốn của nhà đầu tư sử dụng để đầu tư một cổ phiếu nào đó.

Bạn sẽ thấy 2 mục trên ở báo cáo tài chính, Vốn chủ sở hữu nằm ở bảng cân đối kế toán còn Lợi nhuận sau thuế nằm ở bảng kết quả hoạt động kinh doanh.

Công thức tính chỉ số ROE thông qua báo cáo tài chính

Từ Báo cáo tài chính (BCTC) được công bố định kỳ hàng quý và hàng năm của doanh nghiệp, bạn có thể dễ dàng tính toán chỉ số ROE.

Ví dụ: Tính chỉ số ROE của Tổng công ty hàng không Việt Nam (HVN) năm 2020

Bước 1: Xác định chỉ tiêu Lợi nhuận sau thuế

Trên báo cáo kết quả hoạt động kinh doanh, ta lấy lợi nhuận sau thuế của HVN năm 2020 là 11,178 tỷ đồng

Chỉ tiêu LNST phản ánh kết quả kinh doanh của cả năm 2020.

Bước 2: Xác định chỉ tiêu Vốn chủ sở hữu bình quân

Do đó, bản chất thay đổi về vốn của công ty trong cả một năm sẽ không được phản ánh đúng nếu chỉ lấy vốn chủ sở hữu tại thời điểm 31.12.2020.

Để tính vốn chủ sở hữu bình quân cho cả năm 2020, ta sử dụng VCSH đầu kỳ và cuối kỳ, theo công thức sau đây:

Vốn chủ sở hữu bình quân = (VCSH đầu kỳ + VCSH cuối kỳ)/2

Theo đó:

Vốn chủ sở hữu bình quân = (18.602 + 9.251)/2 = 13.926 tỷ

Bước 3: Tính chỉ số ROE

Ta có thể tính chỉ số ROE của Tổng công ty hàng không Việt Nam (HVN) năm 2020 như sau:

ROE = Lợi nhuận sau thuế (Earnings)/Vốn chủ sở hữu (Equity) * 100%

Theo đó:

ROE = 11.178 / 13.926 x 100% = 80.3%

Ý nghĩa của chỉ số ROE

Chỉ số ROE thể hiện mức độ hiệu quả của doanh nghiệp khi sử dụng vốn, hay có thể hiểu là thu được bao nhiêu đồng lời khi bỏ ra 1 đồng vốn.

Chỉ số ROE càng cao chứng tỏ khả năng sử dụng vốn của công ty, doanh nghiệp càng có hiệu quả. Các nhà đầu tư thường ưu tiên lựa chọn những cổ phiếu có ROE cao hơn. Và tất nhiên những doanh nghiệp có chỉ số ROE cao thì giá của cổ phiếu cũng cao hơn.

Bạn cũng nên đánh giá những điều sau đây khi đánh giá chỉ số ROE:

- Nếu chỉ số ROE < Lãi vay ngân hàng: Nếu công ty, doanh nghiệp vay ngân hàng thì lợi nhuận tạo ra cũng chỉ đủ để trả lãi vay ngân hàng mà thôi.

- Nếu chỉ số ROE > Lãi vay ngân hàng: Thì phải đánh giá xem công ty đã khai thác hết lợi thế cạnh tranh trên thương trường vay ngân hàng hay chưa, điều này nhằm mục đích xem xét trong tương lai công ty này có khả năng tăng ROE hay không.

Ngoài ra, trong nhiều năm vẫn duy trì ROE cao cũng thể hiện lợi thế cạnh tranh của doanh nghiệp, thông thường những doanh nghiệp có năng lực cạnh tranh, lợi thế cạnh tranh cao, hay độc quyền sẽ có chỉ số ROE rất cao.

Tóm lại: ROE = hiệu quả sử dụng vốn

Cách sử dụng chỉ số ROE trong thực tế

Để hiểu rõ rất nhiều vấn đề bên trong doanh nghiệp bạn có thể ứng dụng chỉ số ROE.

Sử dụng chỉ số ROE để lựa chọn doanh nghiệp thông qua đánh giá tốc độ tăng trưởng

Tốc độ tăng trưởng của công ty:

g = ROE x Tỷ lệ tái đầu tư

Trong đó:

- g: là tốc độ tăng trưởng của công ty (%).

- ROE: là tỷ lệ giữa lợi nhuận của công ty trên vốn chủ sở hữu bình quân.

- Tỷ lệ tái đầu tư (Retention ratio): Là tỷ lệ phần trăm lợi nhuận được công ty giữ lại để tái đầu tư sau khi chi trả cổ tức cho cổ đông.

Tỷ lệ tái đầu tư = (1 – Tỷ lệ chi trả cổ tức)

Ví dụ: Một công ty S có ROE = 15%. Tỷ lệ chi trả cổ tức đều đặn hằng năm 30% trên tổng lợi nhuận.

Nói các khác, công ty dành 70% lợi nhuận để tái đầu tư. Sẽ có:

g = 15% x (1- 30%) = 10,5%

Tương tự công ty B có ROE = 20%. Tỷ lệ chi trả cổ tức hằng năm 40%.

g = 15% x (1- 40%) = 7,2%

Lưu ý:

Bạn nên thận trọng trong việc giả định về Retention ratio và ROE trong dài hạn.

Theo so sánh này cho thấy, do có tốc độ tăng trưởng cao hơn nên cổ phiếu A hấp dẫn hơn cổ phiếu B trong dài hạn.

Tuy nhiên, hãy cân nhắc cổ phiếu B và chấp nhận hy sinh tốc độ tăng trưởng nếu bạn ưa thích một cổ phiếu có tỷ lệ chi trả cổ tức cao.

Tuy nhiên phương pháp này không có ý nghĩa kết luận mà chỉ bổ sung góc nhìn từ chỉ số ROE.

Trước khi đưa ra quyết định đầu tư của mình hãy kết hợp với những chỉ số khác.

Sử dụng chỉ số ROE để đánh giá khả năng tạo ra giá trị cho cổ đông

Hiệu quả sử dụng vốn của doanh nghiệp sẽ có tác động rất lớn đến giá trị mà cổ đông nhận được.

Cách mà các nhà đầu tư thường sử dụng chính là so sánh ROE với chi phí sử dụng vốn cổ đông (Cost of equity – Ke).

Nhà đầu tư thường yêu cầu một khoản “premium” khi đầu tư vào một ngành rủi ro, dẫn tới chi phí sử dụng vốn lớn hơn.

Có thể nhận thấy doanh nghiệp đang hoạt động kém hơn kỳ vọng khi chi phí sử dụng vốn cổ đông cao hơn tỷ suất lợi nhuận nhuận trên vốn chủ sở hữu (ROE < Ke).

Ngược lại, cho thấy doanh nghiệp đang hoạt động tốt vượt ngoài mong đợi của cổ đông góp vốn khi tỷ suất lợi nhuận trên vốn chủ sở hữu lớn hơn chi phí sử dụng vốn cổ đông (ROE > Ke).

Sử dụng chỉ số ROE để nhận diện doanh nghiệp có lợi thế cạnh tranh bền vững

Thông thường, các doanh nghiệp đứng đầu ngành có giá vốn hàng bán trên mỗi đơn vị sản phẩm thấp hơn bởi các doanh nghiệp này sẽ có lợi thế về công nghệ và quy mô sản xuất.

Ngoài ra, so với các đối thủ khác thì những doanh nghiệp sở hữu thương hiệu mạnh sẽ có quyền thiết lập mặt bằng giá cao hơn.

Với những lợi thế như vậy, lợi nhuận và chỉ số ROE của các doanh nghiệp này thường cao hơn so với trung bình ngành.

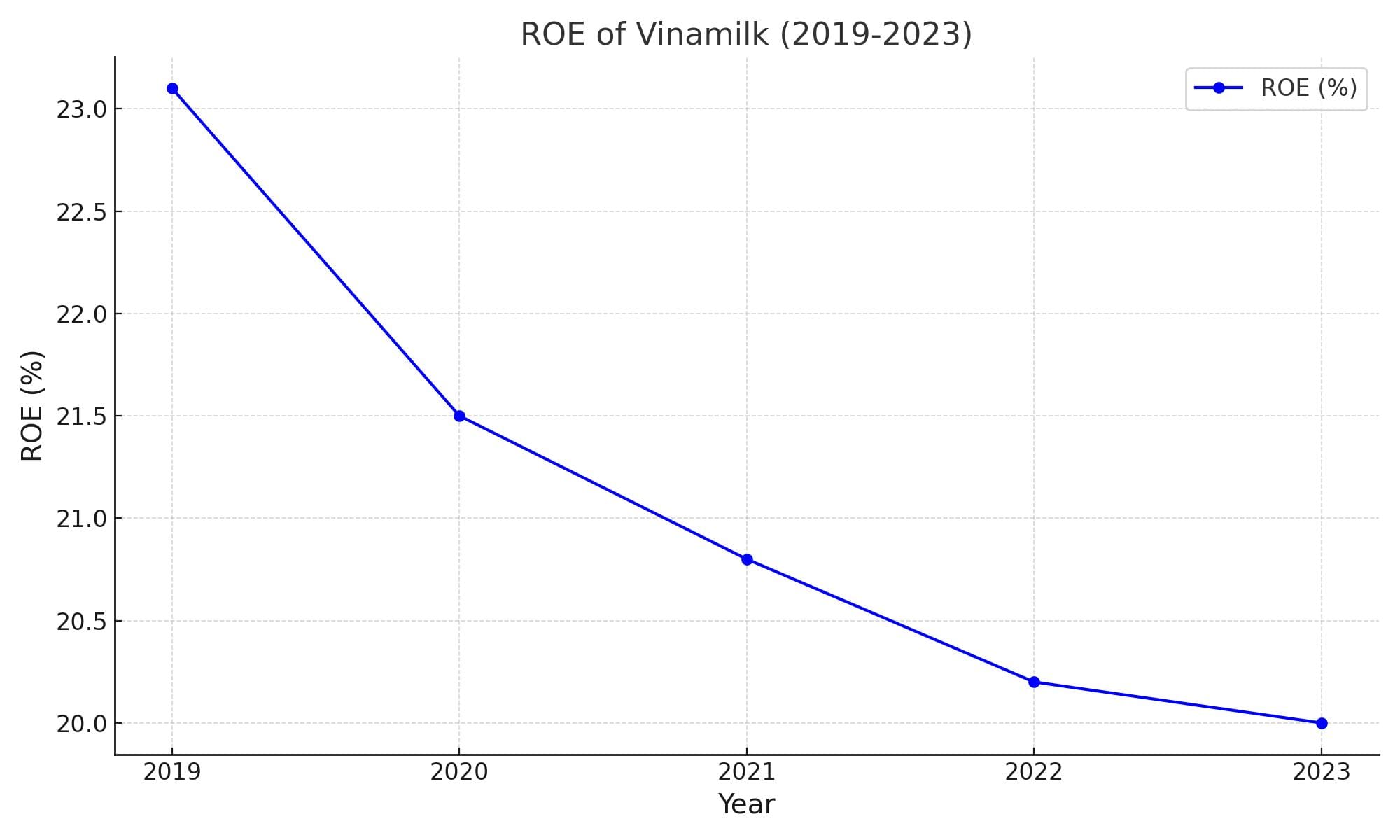

Ví dụ: Về chỉ số ROE của CTCP sữa Việt Nam và Công ty Cổ phần Xuất nhập khẩu Nông sản Thực phẩm An Giang

Chỉ số ROE của CTCP Xuất nhập khẩu Nông sản Thực phẩm An Giang

CTCP sữa Việt Nam (Mã: VNM) là một thương hiệu sữa Vinamilk rất quen thuộc với hàng triệu gia đình Việt.

Trang trại của Vinamilk là trang trại đầu tiên tại Đông Nam Á được Global G.A.P. chứng nhận và là 1 trong 3 trang trại đạt chuẩn quốc tế GlobalG.A.P. của Châu Á. Điều này giúp Vinamilk xây dựng thương hiệu và tạo được niềm tin với người tiêu dùng.

Qua đó có thể thấy Vinamilk có chỉ số ROE rất cao, khoảng hơn 30%, còn ngành xuất khẩu Nông sản thực phẩm là ~5%.

Qua ví dụ trên, có thể thấy ROE là chỉ số tuyệt vời để có thể nhanh chóng nhìn ra được doanh nghiệp có lợi thế cạnh tranh trong ngành.

Tuy nhiên, đôi khi theo cách tính thông thường chưa thể phản ánh đúng tình trạng doanh nghiệp, do hai chỉ tiêu lợi nhuận và vốn chủ sở hữu có thể bị tác động. Do đó, bạn có thể phân tích chỉ số ROE thành nhiều chỉ số nhỏ qua mô hình Dupont để có thể thấy rõ hơn về bức tranh tài chính của doanh nghiệp đo.

Đánh giá những yếu tố ảnh hưởng đến chỉ số ROE bằng mô hình Dupont

Bóc tách chỉ số ROE thành các yếu tố thành phần (được gọi là mô hình Dupont) là điều đầu tiên mà bạn cần làm. Cụ thể:

Một trong ba yếu tố sau đây có thể tác động sau khi sử dụng mô hình Dupont, để thay đổi chỉ số ROE doanh nghiệp:

Tỷ suất lợi nhuận ròng

Ta có công thức tính biên lợi nhuận ròng hay tỷ suất lợi nhuận ròng như sau:

Thông qua tỷ suất lợi nhuận ròng có thể thấy được từ một đồng doanh thu thì doanh nghiệp có thể thu được bao nhiêu lợi nhuận.

Chứng tỏ doanh nghiệp đang hoạt động hiệu quả và có lợi thế nhất định khi chỉ số này tăng lên và trên một đơn vị sản phẩm có thể tăng giá bán hoặc tiết giảm chi phí.

Vòng quay tài sản

Đây là thước đo khái quát nhất cho thấy doanh nghiệp có sử dụng tài sản hiệu quả hay không.

Khi vòng quay tài sản tăng, chứng tỏ rằng từ tài sản sẵn có doanh nghiệp đang tạo ra được nhiều doanh thu hơn.

Đòn bẩy tài chính

Đây là yếu tố cuối cùng và cũng rất quan trọng:

Mối quan hệ giữa tổng tài sản và nguồn vốn sẵn có của doanh nghiệp được thể hiện qua đòn bẩy tài chính.

Đòn bẩy tài chính tăng, cho thấy doanh nghiệp đó đang vay vốn bên ngoài nhiều hơn để sản xuất kinh doanh.

Bạn có thể hiểu rõ bản chất sự biến động của chỉ số ROE cũng như dự đoán chính xác hơn chỉ số này trong các năm tiếp theo bằng mô hình Dupont.

Chỉ số ROE như thế nào là tốt?

Chỉ số ROE là một trong những tiêu chí để đánh giá công ty đó có đủ năng lực tài chính theo chuẩn quốc tế, trong đó chỉ số ROE phải đạt mức tối thiểu 15%.

Tuy nhiên, nên xét theo nhiều năm chứ không nên chỉ xét một năm riêng lẻ. Theo đó, doanh nghiệp phải duy trì được chỉ số ROE >=20% và kéo dài (ít nhất 3 năm) thì mới thuyết phục rằng doanh nghiệp này có vị trí trên thương trường.

Tóm lại: ROE >=15% duy trì ít nhất 3 năm thì được đánh giá doanh nghiệp tốt và làm ăn hiệu quả

Ngoài ra, các NĐT cũng nên quan tâm đến các yếu tố động của ROE, có nghĩa là chỉ số ROE có xu hướng tăng hay giảm, tuy nhiên nhà đầu tư cũng phải nhìn vào yếu tố tác động đến ROE để phân tích chứ không nên chỉ nhìn vào xu hướng tăng giảm.

Tóm lại: ROE >=15% + ROE ngày càng tăng + Duy trì ít nhất 3 năm => Doanh nghiệp tốt.

Nhà đầu tư có thể tham khảo video sau:

Lưu ý khi sử dụng chỉ số ROE

Không nên bỏ qua các hệ số/chỉ số khác chỉ vì quá coi trọng chỉ số ROE. Để đánh giá được chính xác và hiệu quả hơn bạn cần kết hợp chỉ số ROE với các chỉ số tài chính khác.

Nếu như doanh nghiệp mua lại cổ phiếu quỹ để làm giảm vốn chủ sở hữu thì chỉ số ROE hoàn toàn có thể bị bóp méo, lúc này lợi nhuận vẫn không đổi nên bằng các thủ thuật kế toán nhằm tăng ROE lên hoặc sẽ tăng lợi nhuận, lúc đó khi tìm kiếm cổ phiếu nhà đầu tư sẽ “mắc lừa” khi chỉ tập trung chỉ số này.

Kết luận

Trên đây là những thông tin về chỉ số ROE trong chứng khoán là gì? Cũng như ý nghĩa và cách tính chỉ số ROE và những lưu ý khi sử dụng ROE trong chứng khoán. Mbhicollection Hy vọng qua bài viết này, bạn đọc quan tâm sẽ trang bị được thêm những kiến thức hữu ích, từ đó đưa ra các chiến lược kinh doanh phù hợp nhất.